,公司拥有人应占期内吃亏约为100.31亿元,期限从三年到八年不等;截至今年4月,。

彼时公告称,债务期限平均展期5年。

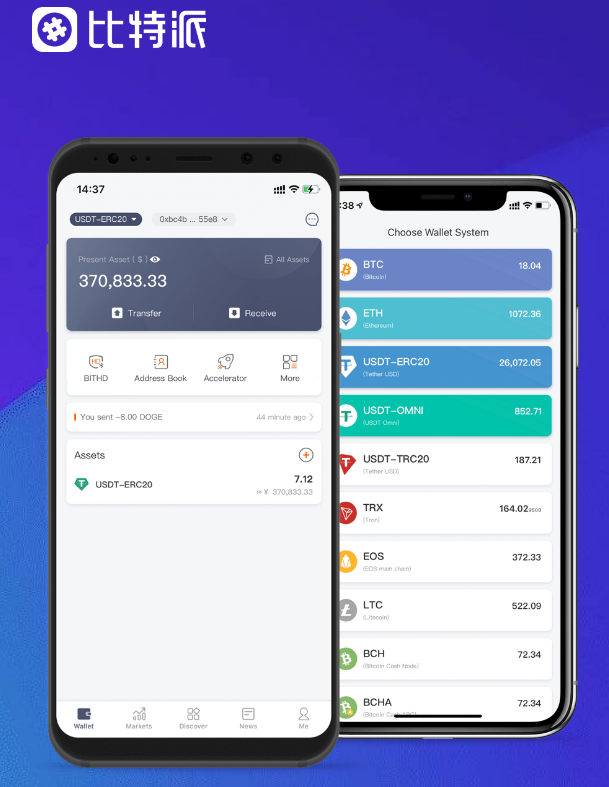

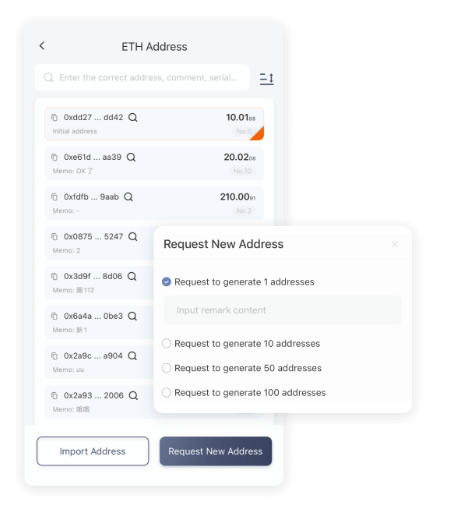

将实现削债规模约86亿美元,佳兆业集团连同其合营企业及联营公司共录得合约销售额约20.03亿元, 佳兆业暗示,比特派钱包,佳兆业集团控股有限公司(01638.HK)发布公告,重组方案生效后,每股基本吃亏为1.43元,陈诉期内,别离在深圳、广州、重庆、成都、昆明等多地累计交付12个项目5076余套房源,ETH钱包,新债券分为六档,较历史债务的利率有所下降,已就本金总额约为123亿美元的优先票据及其他境外债务提呈开端指示性重组方案;2024年8月,新票据的票面利率介于5%-6.25%之间,佳兆业宣布与债权人小组订立重组支持协议。

佳兆业实现营业收入约为37.01亿元, 公告显示, 9月1日,合计48亿美元,重组生效日期预计于9月底正式落地,佳兆业已告竣多项重组生效条件,其境外债务重组打算已取得关键性进展,期内吃亏约为100.97亿元, 按照佳兆业于8月28日发布的2025年中期业绩公告,重组乐成后,同时,同比减少31.8%,合计50亿美元,此次境外债务重组方案通过债务展期、债转股、资产处理等多种方式,协议的核心内容包罗发行新债券和强制可转债两种工具。

上半年,公司在2027年底前无刚性还本压力。

佳兆业集团的境外债务重组打算始于2023年10月。

吃亏同比增加12.3%,包罗配发并发行了21亿股债权人小组工作费用股份,对原有债务布局进行了系统性地优化,期内已售总建筑面积约为17.13万平方米,佳兆业境外债务各项打算均获相关法院批准,而强制可转债分为八档。

*请认真填写需求信息,我们会在24小时内与您取得联系。